誰でもわかる!土地売却で掛かる税金と優遇をやさしく完全解説

土地売却を検討していて、「売却で掛かる税金って一体どれくらいなの?」「税金で損をしないために知っておくべきことって何かあるの?」と気になっていませんか?

全国の土地価格は過去20年で見ても高い水準にあり、自宅や投資用の土地売却を検討するには今が絶好の時期であることは間違いありません。

しかし、土地売却で利益(譲渡所得)が出た場合には当然に税金を納める必要があり、さらに、その税金には様々な優遇や優遇を受けるための注意点も存在するため、しっかりと理解していないと、「優遇が受けられず税金で損をしてしまった…」なんてことにもなりかねません。

このページでは、元大手不動産会社に勤務し、延べ2,000件以上の不動産売却に携ってきた筆者が、「土地売却に掛かる費用の流れと目安額」について、以下の流れに沿ってご紹介します。

- 土地売却で税金が掛かる人とか掛からない人

- 土地売却で掛かる税金と目安税額早見表

- 土地売却により税金が戻ってくることもある!

- 絶対に使うべき各種税金優遇と優遇を受けるための注意点まとめ

- 「所有5年の自宅用土地を3千万円で売却した場合」のケーススタディ

- 土地は費用を抑えつつ少しでも高く売却するべき!

すべて読めば、「土地売却に掛かる税金」について、プロと同等の知識が身につき、賢く売却できるようになるでしょう。

売り時は今!利上げで今後地価は下落する

2024年に日銀が行ったゼロ金利の解除は、住宅ローン金利を引き上げ、これまで好調だった不動産相場の暴落へとつながります。

アメリカでは2022年に大きな利上げがあり、都心のビルが半値で売却されるなど、実際に不動産価格の暴落が起きています。

来年以降は売却益が半減するリスクもあり、かろうじて低金利が続く2024年はまさに土地の売り時と言えます。

売却に向け、まず何をしていいかわからない方は、NTTの運営する『HOME4U』に物件情報を登録してみましょう。

約1分で登録するだけで、大手〜地元の不動産会社まで複数の業者から査定が受けられ、簡単に売却物件の相場がわかります。

査定額や対応力で業者の比較もでき、売却のパートナーとなる仲介業者選びまでがスムーズに行えます。

- HOME4U公式ページ:https://www.home4u.jp/

目次

1. 土地売却で税金が掛かる人と掛からない人

まず最初に、そもそも土地売却で税金が掛かる人と掛からない人について押さえておきましょう。

詳細は次章以降で詳しくご説明していきますが、土地売却で税金が掛かる人と掛からない人を簡単にまとめると以下のようになります。

| 税金が掛かる人 | 税金が掛からない人 |

|---|---|

|

|

以下、詳しくご説明していきます。

1-1. 土地売却で税金が掛かる人

| 税金が掛かる人 |

|---|

| 優遇を超える譲渡益が出た人 |

土地売却で税金が掛かる人は、基本的に「売却により譲渡益が出た人」になります。

しかしながら、自宅用地の場合には、後述する「居住用財産の3千万円特別控除」という税金の優遇特例があるため、3千万円超の譲渡益が出た場合に税金が掛かるということになります。(※優遇条件に当てはまらない人は譲渡益が出た時点でその全額について税金が掛かります)

また、他にも公共事業等の各種法令に基づく事業のために土地を売却した場合にも、様々な優遇特例が用意されているため、それらの特別控除額を超える譲渡益が出た場合に税金が掛かります。

1-2. 土地売却で税金が掛からない人

| 税金が掛からない人 |

|---|

| 譲渡益が出なかった人 譲渡益は出たが優遇の範囲内だった人 |

反対に、土地売却で税金が掛からない人は、前項以外の人と言えますが、具体的には、「そもそも譲渡益が出なかった人」及び以下の特例条件に当てはまる人です。(※各特例の内容については後述します)

| 土地売却で譲渡益が出た場合の優遇特例 (※令和5年度税制) | |

|---|---|

| 1 | マイホーム(居住用財産)を売った場合の3,000万円の特別控除の特例 |

| 2 | 特定のマイホームを買い換えたときの特例 |

| 3 | 平成21年及び平成22年に取得した国内にある土地を譲渡した場合の1,000万円の特別控除の特例 |

| 4 | 公共事業などのために土地建物を売った場合の5,000万円の特別控除の特例 |

| 5 | 特定土地区画整理事業などのために土地を売った場合の2,000万円の特別控除の特例 |

| 6 | 特定住宅地造成事業などのために土地を売った場合の1,500万円の特別控除の特例 |

| 7 | 農地保有の合理化などのために土地を売った場合の800万円の特別控除の特例 |

大きく、「自宅用地を売却した場合」「平成21・22年取得の土地を売却した場合」「法令等に基づく事業のために土地を売却した場合」の3つのケースについて優遇特例が用意されています。

特に「自宅用地の場合には特例内容が手厚く、仮に譲渡益が出ていても優遇特例を使って税金を掛からないようにできる可能性がある」ということを覚えておきましょう。

2. 土地売却で掛かる税金と目安税額早見表

土地売却で掛かる可能性のある税金には、譲渡益に対するもの以外にもいくつかの種類があり、それぞれ対象となる人や注意点が異なりますので、しっかりと事前に理解しておくことが大切です。

以下、土地売却で掛かる可能性のある税金の各種解説と最も重要な譲渡益に対して掛かる譲渡所得税等の目安税額を早見表でご紹介していきます。

2-1. 土地売却で掛かる税金の種類

土地売却で掛かる税金には主に以下の3種類があります。

- 譲渡益に対して掛かる税金|譲渡所得税・住民税・復興税

- 事業用不動産の売却に対して掛かる税金|消費税(消費税の課税事業者に該当する場合のみ)

- 登記に際して掛かる税金|登録免許税(抵当権抹消登記がある場合のみ)

譲渡益に対して掛かる税金|譲渡所得税・住民税・復興税

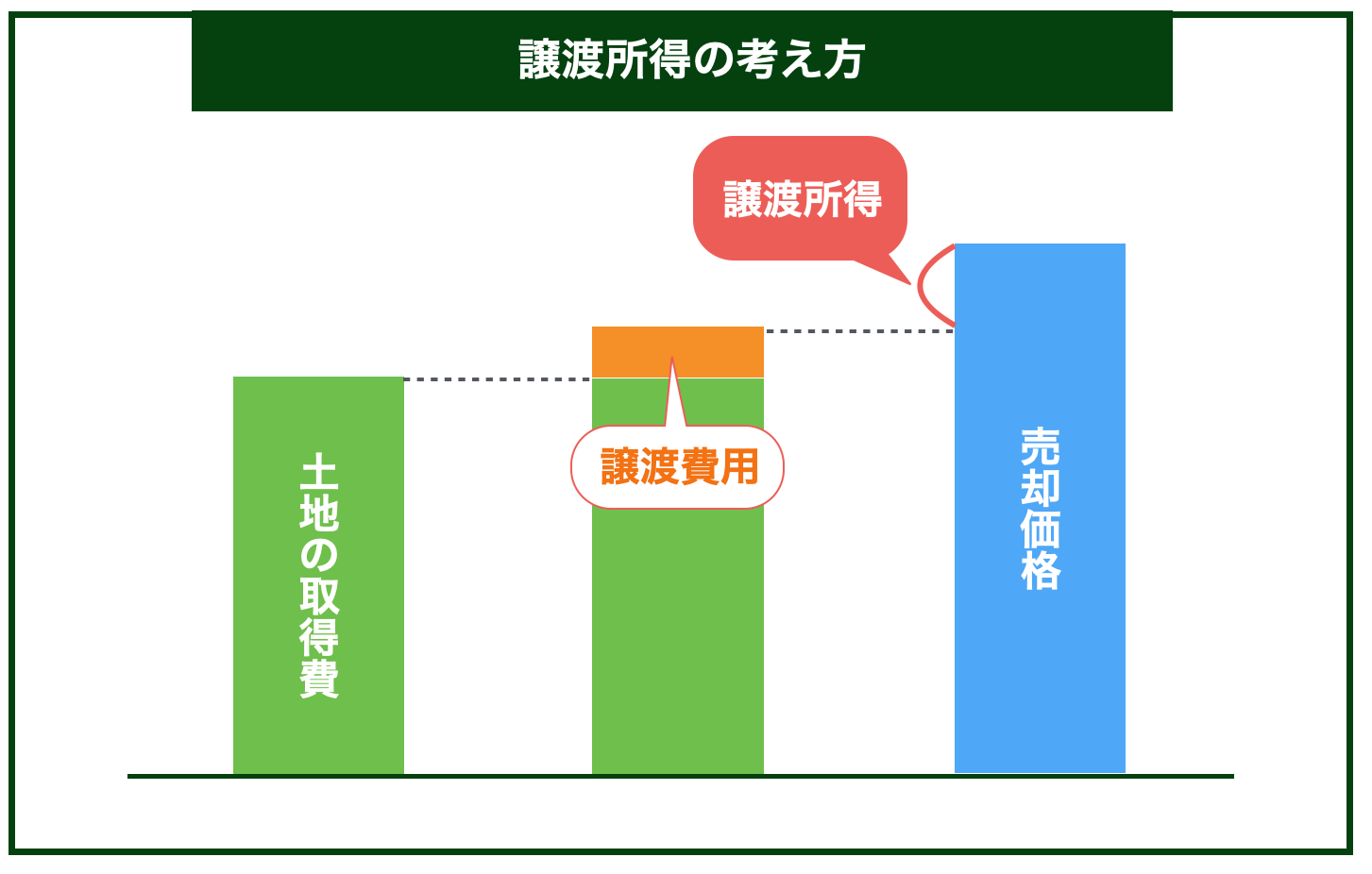

土地の売却額が取得費を上回って利益が出た場合、それは譲渡所得と呼ばれ、「譲渡所得税、住民税、復興税」という3つの税金がかかってきます。

譲渡費用(仲介手数料、確定測量費、空き家の解体費等の売却費用)については課税対象となる利益から差し引くことが可能になります。

譲渡所得は、具体的に下記の計算式で求められます。

- 譲渡所得=「売却価格」−「取得費」−「譲渡費用(仲介手数料等)」

さらに、譲渡所得の計算上で大切なのが「特別控除」の存在です。

自宅用地を売却した場合には3,000万円特別控除があり、他にも土地収用等でやむなく売却した場合の特別控除等、様々な種類の優遇特例が用意されているため、単純に得した金額に税金が掛かるわけではないということを覚えておきましょう。

(注) 住んでいた家屋又は住まなくなった家屋を取り壊した場合は、次の2つの要件全てに当てはまることが必要です。

- その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、かつ、住まなくなった日から3年目の年の12月31日までに売ること。

- 家屋を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場などその他の用に供していないこと。

また、売却物件の所有期間に応じて以下のように分けられ、大きく税率が変わります。

- 「売却した年の1月1日において所有期間が5年超」=「長期譲渡所得」

- 「売却した年の1月1日において所有期間が5年以下」=「短期譲渡所得」

(注) 「所有期間」とは、土地や建物の取得の日から引き続き所有していた期間をいいます。この場合、相続や贈与により取得したものは、原則として、被相続人や贈与者の取得した日から計算することになっています。

「長期譲渡所得」と「短期譲渡所得」に掛かる税金と税率はそれぞれ以下の通りです。

また、売却物件の所有期間に応じて以下のように分けられ、大きく税率が変わります。

- 「売却した年の1月1日において所有期間が5年超」=「長期譲渡所得」

- 「売却した年の1月1日において所有期間が5年以下」=「短期譲渡所得」

(注) 「所有期間」とは、土地や建物の取得の日から引き続き所有していた期間をいいます。この場合、相続や贈与により取得したものは、原則として、被相続人や贈与者の取得した日から計算することになっています。

「長期譲渡所得」と「短期譲渡所得」に掛かる税金と税率はそれぞれ以下の通りです。

| 長期譲渡所得 | 短期譲渡所得 | |

| 譲渡所得税率 | 15% | 30% |

| 復興所得税率 | 所得税×2.1% | |

| 住民税率 | 5% | 9% |

| 合計 | 20.315% | 39.63% |

特に「短期譲渡所得」に該当する場合には、譲渡益の39.63%という多額の税金が掛かりますので、売却時期の検討は慎重に行い、翌年の確定申告まで納税資金を残しておくように注意しましょう。

事業用不動産の売却に対して掛かる税金|消費税

一般個人にはあまり関係のない話ですが、売り主が消費税の課税事業者に該当している場合には、土地売却の建物部分について消費税がかかりますので注意が必要です。

課税事業者とは、基準期間(前々年度1年間or前年度の上半期)の課税売上が1,000万円以上ある個人及び法人のことを指します。

課税事業者に該当している場合には、建物部分につき消費税を買い主から預かり、翌年の確定申告により納付しなければなりません。

| 土地(区分所有対象地含) | 建物 | |

| 一般個人 | 非課税 | 非課税 |

| 非課税事業者(個人事業主・法人) | 非課税 | 非課税 |

| 課税事業者(個人事業主・法人) | 非課税 | 課税 |

消費税は、仮に買い主から預かっていない場合でも事業者に納付義務があり、金額も多額になりますので、特に個人事業主等で課税事業者に該当している人は気をつけましょう。

登記に際して掛かる税金|登録免許税

金額は大きくありませんが、もう一つ土地売却で掛かる可能性のある税金が、登記に際して掛かる「登録免許税」です。

通常、土地売却の場合、所有権移転登記等の費用は買い主側が負担するため、売り主には掛かりませんが、売却土地にローンが残っていて一括返済により抵当権を抹消してもらう場合には、抵当権抹消登記の登録免許税が掛かります。

<登録免許税の金額>

- 不動産一個につき1,000円

※通常は土地建物と区分所有土地で2個(土地が複数に分筆されている場合にはそれぞれ必要)

2-2. 譲渡益が出た場合の目安税額早見表

- 「売却した年の1月1日において所有期間が5年超」=「長期譲渡所得」

- 「売却した年の1月1日において所有期間が5年以下」=「短期譲渡所得」

長期譲渡所得 短期譲渡所得 譲渡所得税率 15% 30% 復興所得税率 所得税×2.1% 住民税率 5% 9% 合計 20.315% 39.63%

前述したように、土地売却で譲渡益が出た場合の「譲渡所得税・住民税・復興税」の税率は上記の通りですが、参考までに、「長期譲渡所得」と「短期譲渡所得」が発生した場合の各種税額の早見表を以下のまとめておきます。

| 長期譲渡(所有期間5年超)の場合の税額早見表 | ||||

| 譲渡所得額 | 所得税 | 住民税 | 復興税 | 税額合計 |

| 100万円 | 15万 | 5万 | 3,150円 | 20万3,150円 |

| 200万円 | 30万 | 10万 | 6,300円 | 40万6,300円 |

| 300万円 | 45万 | 15万 | 9,450円 | 60万9,450円 |

| 400万円 | 60万 | 20万 | 12,600円 | 81万2,600円 |

| 500万円 | 75万 | 25万 | 15,750円 | 101万5,750円 |

| 1,000万円 | 150万 | 50万 | 31,500円 | 203万1,500円 |

| 1,500万円 | 225万 | 75万 | 47,250円 | 304万7,250円 |

| 2,000万円 | 300万 | 100万 | 63,000円 | 406万3,000円 |

| 2,500万円 | 375万 | 125万 | 78,750円 | 507万8,750円 |

| 3,000万円 | 450万 | 150万 | 94,500円 | 609万4,500円 |

| 4,000万円 | 600万 | 200万 | 126,000円 | 812万6,000円 |

| 5,000万円 | 750万 | 250万 | 157,500円 | 1,015万7,500円 |

| 短期譲渡(所有期間5年以下)の場合の税額早見表 | ||||

| 譲渡所得額 | 所得税 | 住民税 | 復興税 | 税額合計 |

| 100万円 | 30万 | 9万 | 6,300円 | 39万6,300円 |

| 200万円 | 60万 | 18万 | 12,600円 | 79万2,600円 |

| 300万円 | 90万 | 27万 | 18,900円 | 118万8,900円 |

| 400万円 | 120万 | 36万 | 25,200円 | 158万5,200円 |

| 500万円 | 150万 | 45万 | 31,500円 | 198万1,500円 |

| 1,000万円 | 300万 | 90万 | 63,000円 | 396万3,000円 |

| 1,500万円 | 450万 | 135万 | 94,500円 | 594万4,500円 |

| 2,000万円 | 600万 | 180万 | 126,000円 | 792万6,000円 |

| 2,500万円 | 750万 | 225万 | 157,500円 | 990万7,500円 |

| 3,000万円 | 900万 | 270万 | 189,000円 | 1,188万9,000円 |

| 4,000万円 | 1,200万 | 360万 | 252,000円 | 1,585万2,000円 |

| 5,000万円 | 1,500万 | 450万 | 315,000円 | 1,981万5,000円 |

上記の税金は、翌年2~3月の確定申告による納税となり、売却時期によっては納税までの時間差が非常に長くなるケースもありますので、納税資金を使ってしまわないように注意しましょう。

3. 土地売却により税金が戻ってくることもある!

自宅用地の場合で、土地売却により譲渡損失が出た場合には、一定の条件を満たせば、翌年の確定申告で所得税を安くできたり、源泉徴収された所得税の還付が受けられる可能性もあります。

詳細は次章にてご紹介していますが、自宅用地の売却により譲渡損失が出た場合には以下のような税金の優遇特例があります。

- 居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除

簡単に言うと、以下のような条件を満たす場合には、給与所得等の他の所得から損失分をマイナスして所得税を安くできたり、マイナスしきれない分に関してはさらに翌年といった具合に3年間繰り越せる特例です。

- 令和5年12月31日までに譲渡したもの(税制改正により延長の可能性あり)

- その年の年間所得が3,000万円以下であること

- その年の1月1日時点で所有期間が5年超であること(長期譲渡所得の損失)

- 敷地の譲渡契約が家屋を取り壊した日から1年以内に締結されること(先に自宅を取り壊す場合)

- 住まなくなった日から3年目の年の12月31日までに売ること

- 売るまでの間にその敷地を貸駐車場などその他の用に供していないこと

- 「居住用財産の買い換え」であり、新しく取得する財産が所定の条件を満たしていること

土地売却で残念ながら損失が出てしまった場合でも、上記条件に該当する場合には、必ず確定申告を行い税金の優遇や還付を受けるようにしましょう。

4. 絶対に使うべき各種税金優遇と優遇を受けるための注意点まとめ

土地売却では、譲渡益が出た場合と譲渡損失が出た場合それぞれに以下のような税金の優遇特例が存在します。(※令和4年度税法による)

<譲渡益が出た場合の8つの特例>

- 居住用財産の3,000万円特別控除

- 10年超所有居住用財産の軽減税率の特例

- 特定居住用財産の買い換え特例(課税繰り延べ)

- 平成21・22年に取得した土地を譲渡した場合の1,000万円特別控除

- 公共事業などのために土地建物を売った場合の5,000万円特別控除

- 特定土地区画整理事業などのために土地を売った場合の2,000万円特別控除

- 特定住宅地造成事業などのために土地を売った場合の1,500万円特別控除

- 農地保有の合理化などのために土地を売った場合の800万円特別控除

<譲渡損失が出た場合の特例>

- 居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除

これらの優遇特例は毎年の税制改正により変更される可能性もありますが、条件が当てはまる場合には税金面で非常に有利になりますので、必ず理解して、賢く使えるようにしておきましょう。

4-1. 譲渡益が出た場合の8つの税金優遇特例

| 譲渡益が出た場合の8つの税金優遇特例 (※令和5度税法による) | ||

| 併用可 (上限5,000万円) | 1 | 居住用財産の3,000万円特別控除 |

| 2 | 平成21・22年取得地の1,000万円特別控除 | |

| 3 | 公共事業用売却の5,000万円特別控除 | |

| 4 | 特定土地区画整理事業用売却の2,000万円特別控除 | |

| 5 | 特定住宅地造成事業用売却の1,500万円特別控除 | |

| 6 | 農地保有の合理化用売却の800万円特別控除 | |

| 7 | 10年超所有居住用財産の軽減税率の特例 | |

| 併用不可 | 8 | 特定居住用財産の買い換え特例(課税繰り延べ) |

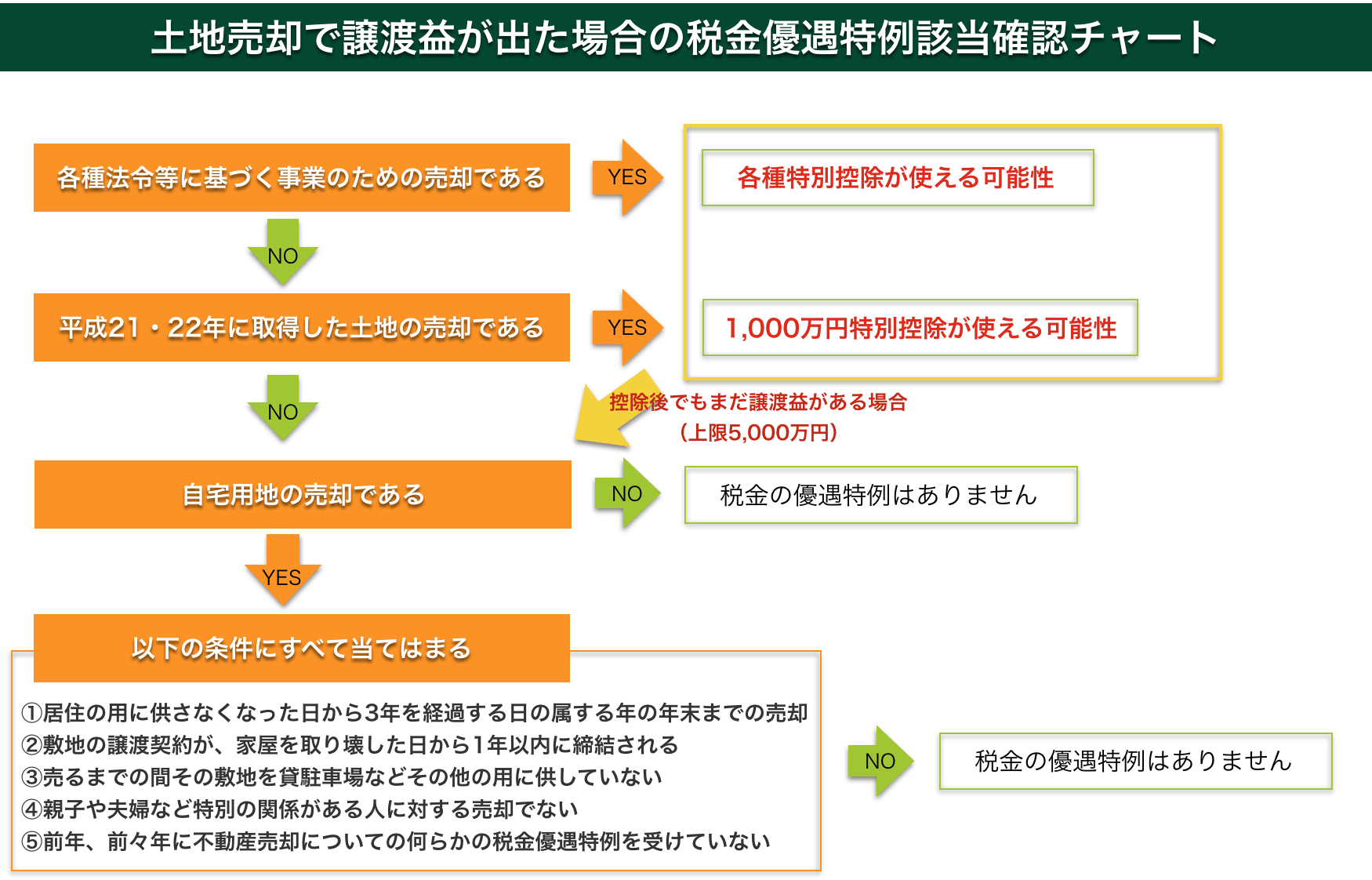

譲渡益が出た場合の上記8つの優遇特例は、いずれも非常に有利なものばかりです。

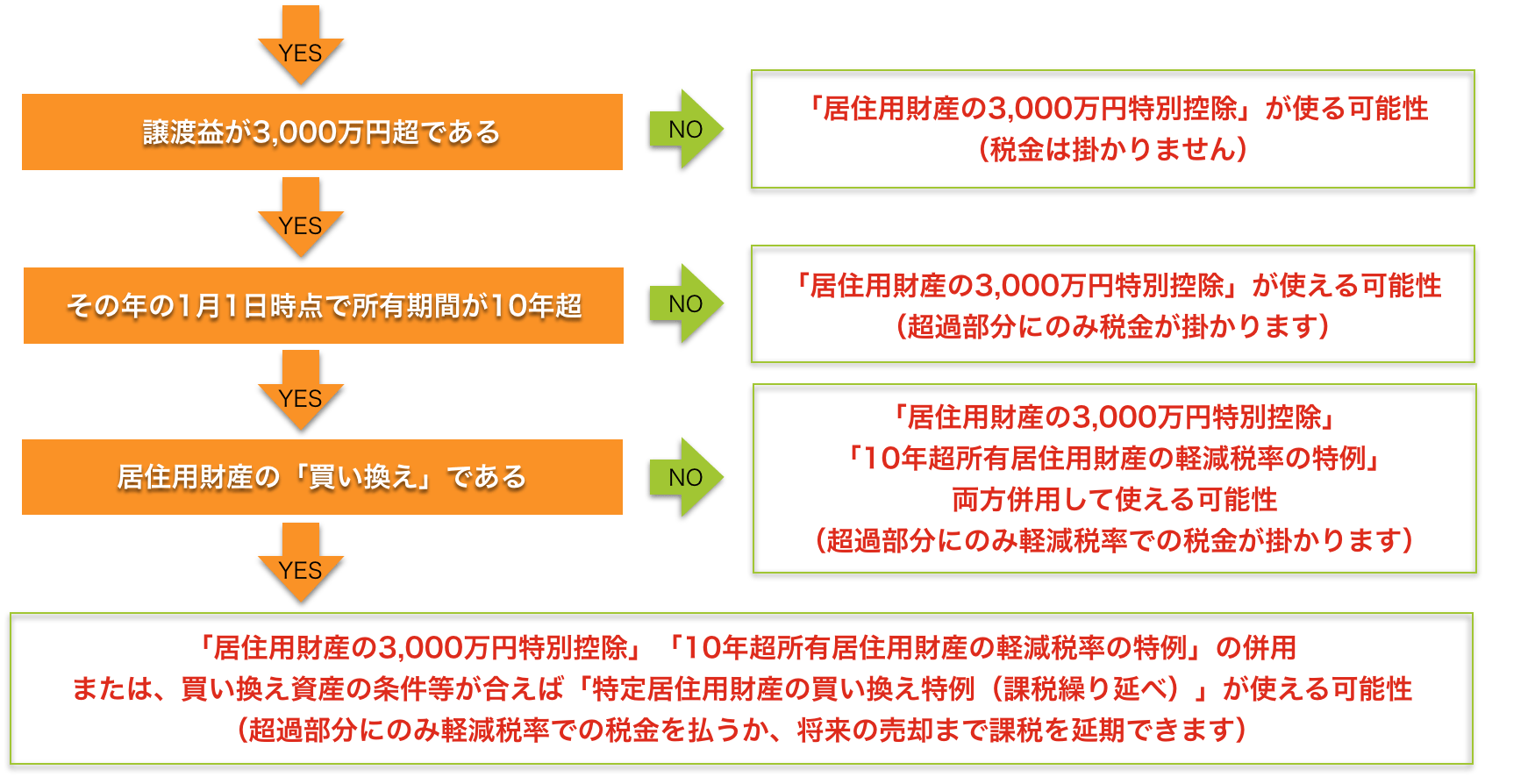

具体的には、下図の質問チャートに答えていくことで、適用可能性のある優遇特例がわかります。

以下、それぞれの概要についてまとめておきます。

各種法令等に基づく事業のための売却(収容等)における特別控除

| 各種法令等に基づく事業のための売却(収容等)における特別控除の概要 (※令和5年度税法による) | |

| 特例内容 | 居住用財産の譲渡益から以下の各種条件に合わせて特別控除が受けられる。

|

| 適用要件 | 以下の(1)~(4)全てに当てはまること。 (1) 売った土地建物は固定資産であること。(不動産業者などが販売目的で所有している土地建物は、固定資産ではありません。) (2) その年に公共事業のために売った資産の全部について収用等に伴い代替資産を取得した場合の課税の特例を受けていないこと。 (3) 買取り等の申出があった日から6か月を経過した日までに土地建物を売っていること。 (4) 公共事業の施行者から最初に買取り等の申し出を受けた者(その者の死亡に伴い相続又は遺贈により当該資産を取得した者を含みます。)が譲渡していること。 ※この特別控除の特例は、同じ公共事業で2以上の年にまたがって資産を売るときは最初の年だけしか受けられません。 |

| 注意点 | 上限5,000万円までの範囲で他の特別控除との併用は可能 |

平成21・22年取得地の1,000万円特別控除

| 平成21・22年取得地の1,000万円特別控除の概要 (※令和5年度税法による) | |

| 特例内容 | 譲渡益から1,000万円の特別控除が受けられる。 |

| 適用要件 | 以下の(1)~(5)全てに当てはまること。 (1)平成21年1月1日から平成22年12月31日までの間に土地等を取得していること。 (2)平成21年に取得した土地等は平成27年以降に譲渡すること、また、平成22年に取得した土地等は平成28年以降に譲渡すること。 (3) 親子や夫婦など特別な間柄にある者から取得した土地等ではないこと。 (4) 相続、遺贈、贈与、交換、代物弁済及び所有権移転外リース取引により取得した土地等ではないこと。 (5) 譲渡した土地等について、収用等の場合の特別控除や事業用資産を買い換えた場合の課税の繰延べなど他の譲渡所得の特例を受けないこと。 |

| 注意点 | 上限5,000万円までの範囲で他の特別控除との併用は可能 |

居住用財産の3,000万円特別控除

| 居住用財産の3,000万円特別控除の概要 (※令和5年度税法による) | |

| 特例内容 | 居住用財産の譲渡益から3,000万円の特別控除が受けられる。 |

| 適用要件 | 以下の(1)~(6)全てに当てはまること。 (1) 住まなくなった日から3年目を経過する日の属する年の12月31日までに売ること。 (注) 住んでいた家屋又は住まなくなった家屋を取り壊した場合は、次の2つの要件全てに当てはまることが必要です。

(2) 売った年の前年及び前々年にこの特例の適用を受けていないこと(「被相続人の居住用財産に係る譲渡所得の特別控除の特例」によりこの特例の適用を受けている場合を除きます。)。 (3) マイホームの買換えやマイホームの交換の特例若しくは、マイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと。 (4) 売った家屋や敷地について、収用等の場合の特別控除など他の特例の適用を受けていないこと。 (5) 災害によって滅失した家屋の場合は、その敷地を住まなくなった日から3年目の年の12月31日まで(注)に売ること。 (注) 東日本大震災により滅失した家屋の場合は、災害があった日から7年を経過する日の属する年の12月31日までとなります(「東日本大震災により被害を受けた場合等の税金の取扱いについて(個人の方を対象とした取扱い)【東日本大震災に関する税制上の追加措置について(所得税関係)】」をご覧ください。)。 (6) 売手と買手が、親子や夫婦など特別な関係でないこと。 |

| 注意点 | 上限5,000万円までの範囲で他の特別控除との併用は可能、住宅ローン控除との重複適用は不可 |

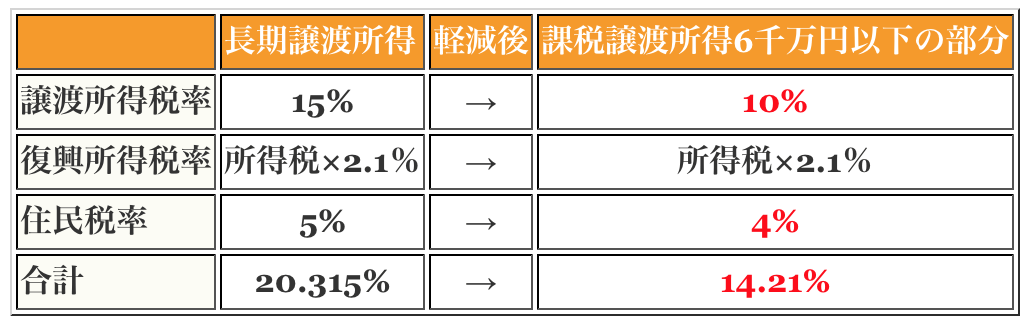

10年超所有居住用財産の軽減税率の特例

| 10年超所有居住用財産の軽減税率の特例の概要 (※令和5年度税法による) | |

| 特例内容 | 10年超所有する居住用財産の売却による課税譲渡所得(上限6千万円以下の部分)に掛かる税率を以下のように軽減してもらえる。 ※本特例の条件を満たす=前項の「居住用財産の3,000万円特別控除」も満たすため併用適用が基本的です。 ※「課税譲渡所得 = 譲渡所得(譲渡益) − 3,000万円」

課税譲渡所得6千万円超の部分については通常の長期譲渡所得の税率にて課税されます。 |

| 適用要件 | 以下の(1)~(5)全てに当てはまること。 (1) 住まなくなった日から3年目の年の12月31日までに売ること。 (注) 住んでいた家屋又は住まなくなった家屋を取り壊した場合は、次の3つの要件全てに当てはまることが必要です。

(2) 売った年の1月1日において売った家屋や敷地の所有期間がともに10年を超えていること。 (3) 売った年の前年及び前々年にこの特例を受けていないこと。 (4) 売った家屋や敷地についてマイホームの買換えや交換の特例など他の特例を受けていないこと。ただし、マイホームを売ったときの3,000万円の特別控除の特例と軽減税率の特例は、重ねて受けることができます。 (5) 親子や夫婦など特別の関係がある人に対して売ったものでないこと。 |

| 注意点 | 住宅ローン控除との重複適用は不可 |

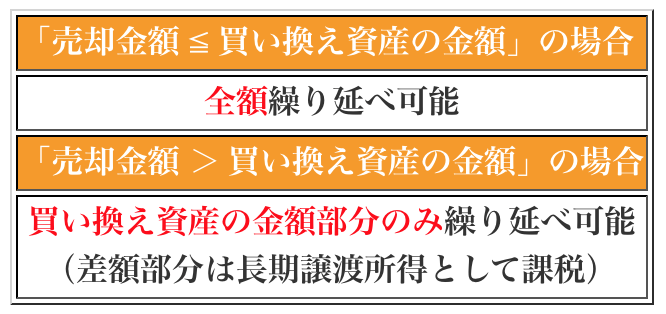

特定居住用財産の買い換え特例(課税繰り延べ)

| 特定居住用財産の買い換え特例(課税繰り延べ)の概要 (※令和5年度税法による) | |

| 特例内容 | 10年超所有する居住用財産の買い換えの場合に、一定の要件のもと、譲渡益に対する課税を将来に繰り延べ(延期)することができる。

※譲渡益が非課税となるわけではありません。 |

| 適用要件 | 以下の(1)~(11)全てに当てはまること。 ※現時点においては、令和5年12月31日までに譲渡したものに限られます。(延長される可能性はあり)(1) 住まなくなった日から3年目の12月31日までに売ること。(注) 住んでいた家屋又は住まなくなった家屋を取り壊した場合は、次の3つの要件全てに当てはまることが必要です。

(2) 売った年の前年及び前々年にマイホームを譲渡した場合の3,000万円の特別控除の特例(又はマイホームを売ったときの軽減税率の特例若しくはマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと。 (3) 売ったマイホームと買い換えたマイホームは、日本国内にあるもので、売ったマイホームについて、収用等の場合の特別控除など他の特例の適用を受けないこと。 (4) 売却代金が1億円以下であること。 (5) 売った人の居住期間が10年以上で、かつ、売った年の1月1日において売った家屋やその敷地の所有期間が共に10年を超えるものであること。 (6) 買い換える建物の床面積が50平方メートル以上のものであり、買い換える土地の面積が500平方メートル以下のものであること。 (7) マイホームを売った年の前年から翌年までの3年の間にマイホームを買い換えること。

(8) 買い換えるマイホームが、令和6年1月1日以後に入居した(または入居見込みの)建築後使用されたことのない住宅で、次のいずれにも該当しないものである場合には、一定の省エネ基準(断熱等性能等級4以上および一次エネルギー消費量等級4以上)を満たすものであること。

(9) 買い換えるマイホームが、耐火建築物の中古住宅である場合には、取得の日以前25年以内に建築されたものであること、または一定の耐震基準を満たすものであること。 (10) 買い換えるマイホームが、耐火建築物以外の中古住宅である場合には、取得の日以前25年以内に建築されたものであること、または、取得期限までに一定の耐震基準を満たすものであること。 (11) 親子や夫婦など特別の関係がある人に対して売ったものでないこと。 |

| 注意点 | 他の特例との重複適用は不可 |

4-2. 譲渡損失が出た場合の優遇特例

| 譲渡損失が出た場合の税金優遇特例 (※令和5年度税法による) | |

| 1 | 居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除 |

次は、反対に土地売却により譲渡損失が出た場合の税金優遇特例についてご紹介していきます。

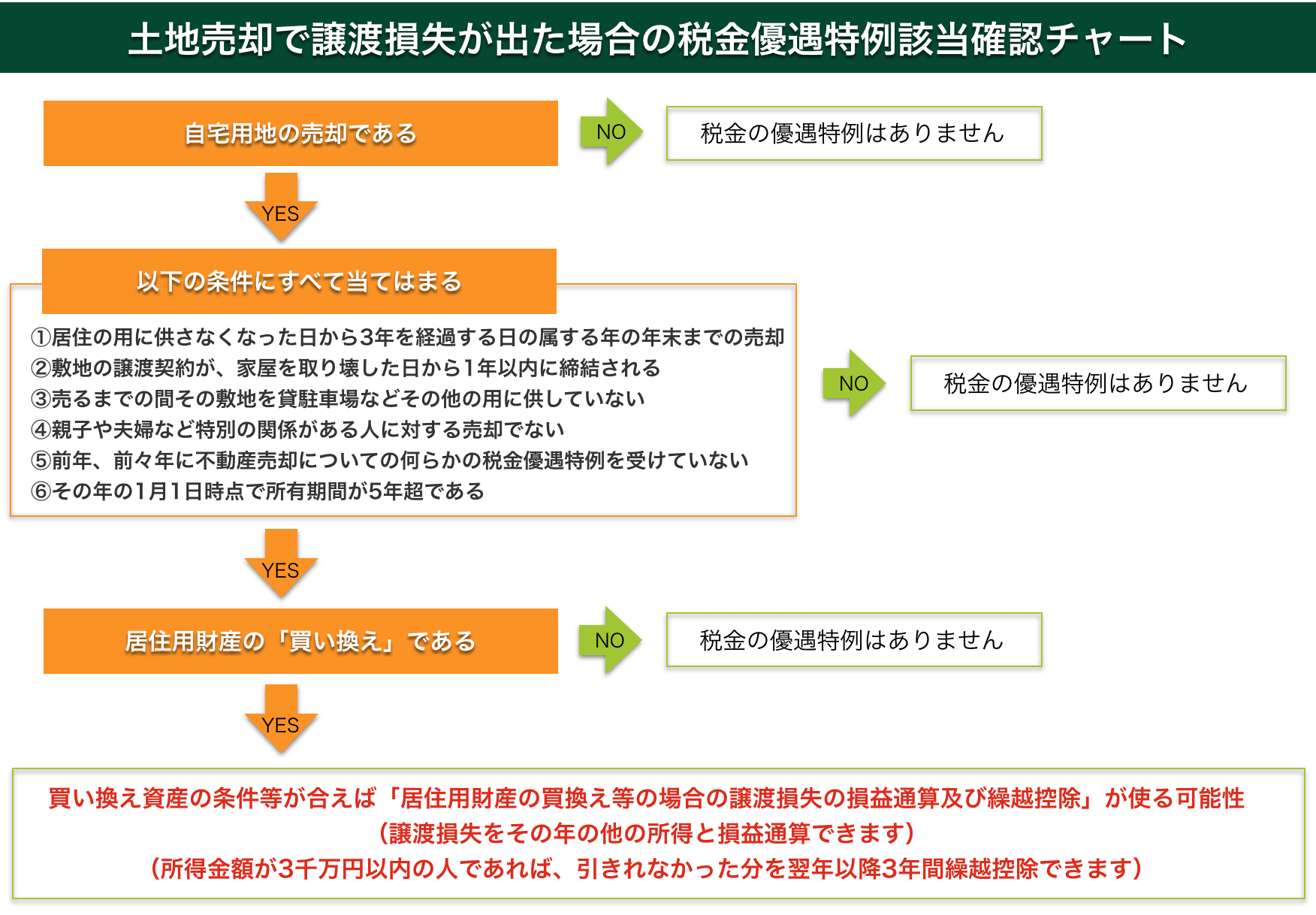

具体的には、下図の質問チャートに答えていくことで、適用可能性のある優遇特例がわかります。

上記の条件に当てはまれば、税金の分だけ損失額を減らすことができるため必ず押さえておきましょう。

居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除

| 居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除の概要 (※令和5年度税法による) | |

| 特例内容 |

|

| 適用要件 | 以下の(1)~(6)全てに当てはまること。 ※現時点においては、令和5年12月31日までに譲渡したものに限られます。(延長される可能性はあり)(1) 住まなくなった日から3年目の12月31日までに譲渡すること。また、この譲渡には、譲渡所得の基因となる不動産等の貸付けが含まれ、親族等への譲渡は除かれます。(注) 住んでいた家屋又は住まなくなった家屋を取り壊した場合は、次の3つの要件全てに当てはまることが必要です。

(2) 譲渡の年の1月1日における所有期間が5年を超える資産(旧居宅)で日本国内にあるものの譲渡であること。 (3) 災害によって滅失した家屋で当該家屋を引き続き所有していたとしたら、譲渡の年の1月1日において所有期間が5年を超える家屋の敷地の場合は、その敷地を災害があった日から3年を経過する日の属する年の12月31日まで(住まなくなった家屋が災害により滅失した場合は、住まなくなった日から3年を経過する日の属する年の12月31日まで)に売ること。 (4) 譲渡の年の前年の1月1日から売却の年の翌年12月31日までの間に日本国内にある資産(新居宅)で家屋の床面積が50平方メートル以上であるものを取得すること。 (5) 買換資産(新居宅)を取得した年の翌年12月31日までの間に居住の用に供すること又は供する見込みであること。 (6) 買換資産(新居宅)を取得した年の12月31日において買換資産について償還期間10年以上の住宅ローンを有すること。 |

| 適用除外 | この特例は、次のような場合には適用されません。 (1) 繰越控除が適用できない場合 イ 繰越控除を適用する年の12月31日において新居宅について償還期間10年以上の住宅ローンがない場合 ロ 合計所得金額が3,000万円を超える場合 (2) 損益通算及び繰越控除の両方が適用できない場合 イ 旧居宅の売主と買主が、親子や夫婦など特別の関係にある場合 ロ 旧居宅を売却した年の前年及び前々年に次の特例を適用している場合

ハ 旧居宅を売却した年又はその年の前年以前3年内における資産の譲渡について、特定居住用財産の譲渡損失の損益通算の特例の適用を受ける場合又は受けている場合 ニ 売却の年の前年以前3年内の年において生じた他のマイホームの譲渡損失の金額についてマイホームを買換えた場合の譲渡損失の特例を受けている場合 |

| 注意点 | 住宅ローン控除との重複適用は可能 |

5. 「所有5年の自宅用土地を3千万円で売却した場合」のケーススタディ

実際に自宅用土地を売却した際のケーススタディを時系列に沿ってご説明していきます。

今回は、よくあるような以下の条件で売却した場合を想定しております。

<前提条件>

- 所有5年の自宅用土地の解体後売却

- 2017年6月1日中古分譲住宅として取得、取得費の総額は2,500万円

- 2021年9月30日に引越した後2022年1月に解体して売り出し

- 2022年6月に3,000万円で売却し、2022年8月1日引渡し

- 仲介手数料は「3%+6万円+消費税10%」(契約時半分支払い)

- 契約手付金は売却価格の10%

- 固定資産税・都市計画税の年額合計12万円は全額支払い済み

- その他費用(印紙代1万円、解体費150万円、測量・境界確定費用50万円)

- 戻って来た費用(固都税清算金5万円)

実際に売却の一連の流れの中で最終的に手元に残ったお金は2698.4万円でしたが、税金を納める必要があるのではと思い、仲介業者経由で税理士に相談して税額を計算してもらいました。

今回2017年6月1日に取得した土地を2022年8月1日に手放しているため実際の期間は5年2ヶ月ですが、税金計算上の所有期間は譲渡した年の1月1日時点で計算するため所有期間は4年7ヶ月となり「短期譲渡所得」に該当するとのことでした。

そうなると、合計39.63%という高額な税金が掛かると思っていましたが、今回は自宅用の土地を売却し、「住まなくなってから3年以内」「解体から1年以内の譲渡契約」「その間に賃貸していない」という条件を満たすため、「マイホーム(居住用財産)を売った場合の3,000万円の特別控除の特例」が使えるとのことで、税金上の譲渡益は発生せず税金は掛からないとのことでした

結果、最終的に自宅土地の売却により2698.4万円のお金が手元に残り、購入額から考えても193.4万円の利益が得られました。

<実際の手残り金額計算式>

「売却価格3,000万円−仲介手数料105.6万円−その他費用201万円+戻って来た費用5万円」

=「2698.4万円」

<税額計算式>

「売却価格3,000万円−減価償却後の取得費2,500万円−売却費用306.6万円(仲介手数料+印紙代+解体費+確定測量費)」

=「193.4万円」

「193.4万円<特別控除3,000万円」

→税金は掛からない。

- 手元額:2698.4万円

- 税金額:0万円

- 合計額:2698.4万円

6. 土地は費用を抑えつつ少しでも高く売却するべき!

最後に、これから土地売却を本格的に検討していこうと思われている方の為に、土地売却で損をせずに、できるだけ多くの利益を得るための賢い売却方法について具体的にご紹介しておきます。

- ポイントは、「仲介手数料」と「売出し価格」の2つ

土地売却には様々な費用がありますが、売り方次第ではあまり費用をかけずに売却することも可能です。

そして、その中で最も大きな金額を占める重要な費用が「仲介手数料」です。

売り主にとっての利益を最大化するためには、この「仲介手数料」を抑えながら、「売出し価格を高く」して、それでも買い主を見つけて来られる力のある仲介業者に依頼することが最も大切です。

6-1. 仲介手数料を安く抑えるには

前述の通り、仲介手数料は、何も言わなければほとんどの業者で上限価格設定されているため、必ず複数社比較しながら安くしてもらうよう交渉することが大切です。

交渉によっては、通常3%のところを2%で引き受けてもらえるといったようなケースも多く、仮に売却価格3,000万円の物件であればそれだけで税込み33万円も費用を抑えることができます。

そのため、まずは無料一括査定サービス等を活用して、複数の業者に売却価格の査定と共に媒介条件の提示をお願いするようにしましょう。

無料一括査定ならここがおすすめ

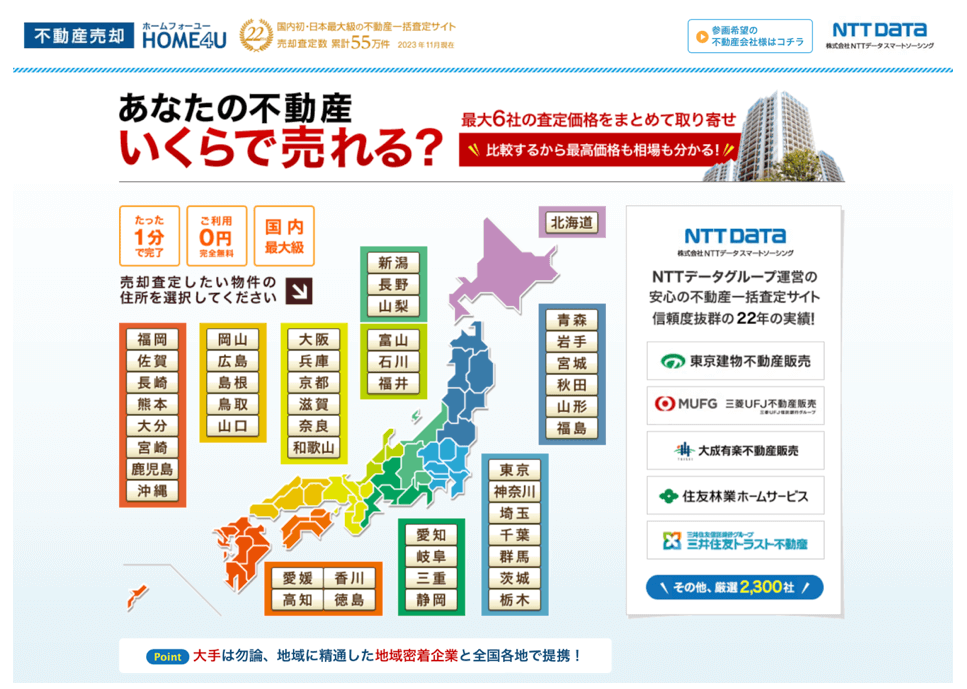

不動産売却の無料一括査定サービスはたくさんありますが、運営会社の信用度や参加企業群の優良度から見ても、NTTデータスマートソーシングが運営する『HOME4U』が圧倒的におすすめです。

『HOME4U』は、数ある不動産無料一括査定サービスの中でも最も老舗で20年以上の歴史と累計50万件以上の実績があります。また、NTTデータグループ企業が運営している点からも信用度が圧倒的です。

HOME4U公式ホームページ「https://www.home4u.jp」

地元業者も含めて幅広くリサーチしたい場合にはここもおすすめ

『HOME’S』は、大手の不動産業者以外にも地元の不動産業者の登録が非常に多く、登録業社数が3,800社以上と、数ある無料一括査定サービスの中でも最大規模の業者です。

先の『HOME4U』の2,300社以上と比較しても圧倒的な登録業社数と言えます。

特に地方等、大手の不動産業者以外にも、地元の不動産業者を含め幅広いリサーチがしたい人にはおすすめです。

HOME’S公式ホームページ「https://www.homes.co.jp/satei/」

6-2. 売出し価格を高くするには

結論から言うと、複数社から査定を取り、最も高い査定額(場合によってはそれ以上の価格)を基準に、その価格で売出す前提での条件をそれぞれの業者と交渉することが必須です。

物件の売出し価格は、売り主に決定権があるため、ある程度自分で決めることができます。

しかしながら、仲介業者は媒介契約を結ぶと買い主を見つる努力をする義務が発生するため、自分の実力以上の仕事や条件が割に合わない仕事は当然に受けません。

仲介業者からすると、「できるだけ条件の良い物件を相場より安く仲介することで、早く簡単に仕事が回せる」というメリットがあり、自分たちが無理なくまとめられる価格でしか査定しないという裏事情もあります。

そのような、業者都合の理由で売り主が損をするというのはあってはなりませんので、必ず複数社から査定を取ると共に自身でも相場を調べ、最低でも最高査定額(それが腑に落ちない場合には自身で調べた価格)を基準にそれぞれの業者と交渉するようにしましょう。

7. まとめ

いかがでしたでしょうか。

「土地売却の税金や賢く売却する方法」についての疑問や悩みが解消できたのではないでしょうか。

土地売却は、一見難しそうで、「とても多くの手間や労力が掛かるのでは?」という勘違いをされている人も多いですが、実は意外と簡単に売却できてしまいます。

本ページでは「土地売却の税金や賢く売却する方法」について、重要なポイントは出来る限り網羅的にご紹介してきましたので、上記の内容をしっかりと理解した上で、後悔しない上手な売却を検討してみて下さい。

〈本ページでご紹介したサービス・業者〉

※参考プラン作成の依頼は『HOME4U土地活用』